Dates session juin 2026

Jeudi 11, vendredi 12 et samedi 13 juin (9h - 17h)

Jeudi 18 j, vendredi 19 et samedi 20 juin (9h - 17h)

Jeudi 25, vendredi 26 et samedi 27 juin (9h - 17h)

Samedi 4 juillet 2026 (évaluation finale de 9h à 12h30)

Questions fréquentes

Dois-je avoir une formation en actuariat pour suivre ce certificat ?

Non. Une culture générale en assurance, finance ou gestion des risques est recommandée, mais le certificat reste accessible à tout cadre évoluant dans l’assurance.

Quelle est la durée du certificat ?

9,5 jours de formation en présentiel. Les cours se déroulent en journées complètes : 9h–12h30 et 13h30–17h.

Où se déroule la formation ?

À Paris, sur les sites ENASS : 41 rue Gay-Lussac (Paris 5e), 292 rue Saint-Martin (Paris 3e) ou 2 rue Conté (Paris 3e)

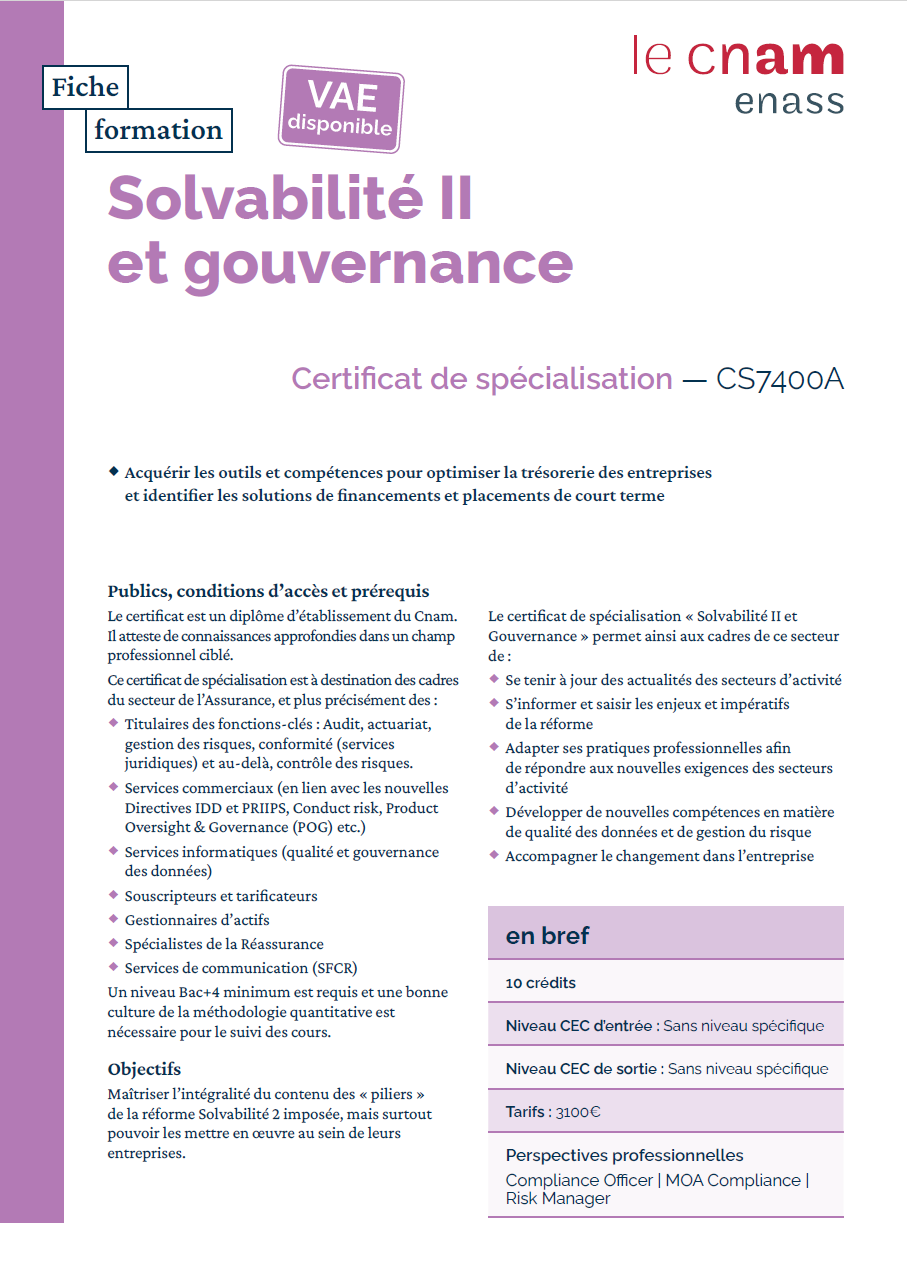

Le certificat est-il reconnu ?

Oui. Il délivre 10 ECTS et une certification ENASS reconnue par les entreprises du secteur.

Est-il possible de financer la formation ?

Oui. Plusieurs dispositifs existent selon votre situation : financement employeur ou OPCO, plan de développement des compétences, dispositifs individuels selon les cas.

Comment s'inscrire?

Pour connaître les prochaines sessions et déposer votre candidature, contactez-nous :

- enass-solva2@cnam.fr

- 01 44 10 79 60

Nous vous transmettrons le dossier de candidature ainsi que toutes les informations pratiques (dates, modalités pédagogiques, financement).